Cookies

O nosso website utiliza cookies para melhorar a sua experiência de utilização.

Saber mais

Concordo

Saber mais

Atravessamos um momento caracterizado por grande incerteza causado por uma série de eventos que vão desde a guerra na Ucrânia, medidas de confinamento na China, a inflação crescente e a subida das taxas de juro. Estes fatores contribuem para os receios de que uma recessão económica global seja inevitável.

Como documentamos no artigo O Preço do Sucesso, os mercados (e os investidores) não gostam de incerteza e a maior parte de nós não está programada para lidar com ela. O nosso instinto é vender, e tentar adivinhar quando a tempestade irá passar. Os mercados financeiros (ações e obrigações) têm já uma queda substancial, tentando apreçar os impactos de todas estas variáveis nos resultados das empresas e na capacidade dos agentes económicos suportarem as consequências e impactos de todas estas variáveis.

A atividade mais comum de analistas de mercado, comentadores e consultores de investimento é passar o tempo a especular sobre o que vai acontecer. Até quanto vai a Reserva Federal americana subir as taxas de juro? A inflação é permanente ou temporária? Quais serão as empresas ganhadoras com esta crise?

Howard Marks, famoso investidor americano com cinco décadas de experiência, diz que a maior parte dos investidores não consegue ver o futuro melhor do que qualquer outra pessoa. Apesar disso, a maioria das pessoas agem como se conseguissem ver o futuro.

Ninguém sabe e toda esta especulação é fútil e, na nossa opinião não leva a boas decisões de investimento. Ainda assim, a maioria vende ações à medida que o mercado cai ou mantém liquidez na expectativa de tentar acertar no melhor momento para investir.

Claro que o melhor momento é no mínimo de mercado. Portanto, é só adivinhar quando isso acontecerá. E, por cada dia que cai e que acertam mantendo-se foram do mercado, reforçam a sua crença de que estão certos e vão conseguir antecipar o melhor momento para entrar. A palavra antecipar é o primeiro problema com esta abordagem, também conhecida por market timing. Está vastamente documentado que a tentativa de evitar perdas tem sido muito mais bem-sucedida a evitar ganhos. Este é o maior erro que os investidores cometem.

Em janeiro de 2014, um artigo no WSJ noticiava que grandes investidores institucionais tinham perdido o rally das ações desde março de 2009. Ou seja, mesmo os investidores com imensos recursos financeiros e humanos, com conhecimento e experiência, não conseguiram aproveitar uma parte grande da subida.

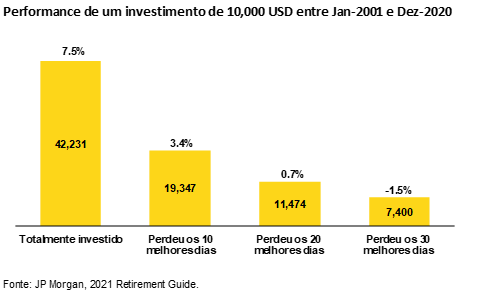

O banco americano JP Morgan publica anualmente um estudo onde descreve o que seria o retorno anual de um investidor nos últimos 10 anos caso perca os melhores dias do mercado. Esta informação é relevante pelo facto dos melhores dias de mercado ocorrem tipicamente após os piores dias (onde há uma maior probabilidade de um investidor “emotivo” tomar a decisão de sair do mercado de ações).

Sete dos dez melhores dias do mercado (entre 2 de janeiro de 2001 e 31 de dezembro de 2020) ocorreram nas duas semanas seguintes aos dez piores dias de mercado. As diferenças de performance para um investidor que permaneça no mercado em comparação com um investidor que perca os 10 melhores dias são muito expressivas, conforme gráfico abaixo:

O investidor que permaneceu investido no S&P 500 (maior índice de ações mundial) entre 2001 e 2020 conseguiu um retorno de 7,5% ao ano. O investidor, que decidiu vender em diferentes momentos de tempo e perdeu as 10 maiores subidas, ganhou 3,4% ao ano.

Porque é que isto acontece? Porque o market timer não só precisa de adivinhar com precisão quando sair do mercado, como também precisa de adivinhar com grande precisão sobre quando voltar a investir.

Caro investidor, o seu desejo de tentar adivinhar o mercado e deixar de investir, ou ainda pior, vender, torna a sua estratégia mais arriscada e menos rentável. Perante tantas evidências de que esta estratégia é errada, o que deve um investidor fazer?

A atual correção dos mercados acionistas é generalizada. Os investidores não têm onde se esconder. Até o mercado obrigacionista vive a maior correção dos últimos 40 anos.

Historicamente, empresas de qualidade excecional e capacidade de crescimento protegeram os investidores de quedas significativas. Contudo, nesta correção tem sido muito diferente. Muitas empresas de qualidade excecional têm visto a sua cotação corrigir mais do que o mercado em geral. Porquê? Primeiro porque o índice tem alguns setores como a energia e matérias primas, que têm beneficiado com a atual crise e, em alguns casos, as suas subidas são muito expressivas. Segundo, as taxas de juro têm impacto nas avaliações das empresas cujo crescimento acontece no futuro. Isto significa que, com a subida de taxas, ao descontarmos para o presente os cash flows que estas empresas vão ganhar no futuro, resultam um valor mais baixo quanto mais elevada for a taxa de juro.

Contudo, não vemos em muitas destas empresas qualquer alteração nos seus fundamentais económicos. Continuam a reportar lucros crescentes e os seus balanços, com pouca ou nenhuma dívida, permitem suportar um ambiente económico mais desafiante e com taxas de juro mais elevadas. Estas empresas beneficiam de tendências seculares favoráveis que não irão desaparecer com esta crise: digitalização, cuidados de saúde, etc.

Simplesmente estas empresas ficaram mais baratas. Aparentemente, o mercado acionista é o único mercado em que as pessoas não apreciam os saldos.

Na nossa opinião, e parafraseando Winston Churchill, nunca devemos desperdiçar uma boa crise. Devemos olhar para esta como mais uma oportunidade para comprar empresas altamente rentáveis e com vantagens competitivas duradouras, cuja atividade é suportada por balanços sólidos e cujos destinos são conduzidos por gestores experientes e com provas dadas a criar valor para os acionistas.

No curto prazo tudo pode acontecer nos mercados financeiros e não é sensato investir em ações os valores que podemos precisar no curto prazo. No entanto, se tem um horizonte de investimento de cinco ou mais anos, investir em negócios de qualidade excecional deve produzir retornos mais elevados, tal como fez no passado.

Por outras palavras, os ganhos que os investidores dessas empresas terão, serão determinados pelo crescimento das suas vendas e nos seus cash-flows e pelos retornos que conseguir nos capitais investidos. O corolário lógico deste argumento é que as empresas que consigam demonstrar qualidade excecional nestas métricas, devem, com o tempo, conseguir entregar aos acionistas retornos acima da média.

É importante lembrar o caminho do sucesso não é isento de obstáculos. É preciso manter o foco e ignorar o ruído no curto prazo.

Desde que vieram cotar no mercado, a Amazon (em 1997) e a Alphabet (em 2004), geraram retornos anualizados para os seus acionistas na casa dos 33% ao ano (Amazon) e 24,5% ao ano (Alphabet).

Ambas se estabeleceram como empresas líderes nas suas respetivas áreas de negócio aumentando vendas e lucros. No entanto, os acionistas, viveram vários momentos em que as ações destas empresas sofreram quedas significativas (ver gráficos).

Teria sido fácil perder a confiança e vender, porque o mercado não acreditava no futuro delas. O segredo é pensar como dono de negócio e ignorar o ruído.

Amazon – gráfico de cotações desde a OPV

Alphabet– gráfico de cotações desde a OPV

"Os investidores devem ter a sensatez de aceitar que não conseguem ver o futuro macroeconómico e contentarem-se em fazer as coisas que estão ao seu alcance. Estas incluem, saber o máximo possível sobre as empresas, indústrias e setores em que operam; controlar as emoções; e comportarem-se de uma forma contra cíclica e contrária à multidão"

Howard Marks.

As perspetivas de longo prazo para as empresas excecionais não foram prejudicadas pelos recentes acontecimentos. A prudência aconselha a que um investidor sensato, que pretenda ter ganhos de poder de compra, mantenha o foco no longo prazo, consciente de que os obstáculos de curto prazo são o preço para ter sucesso. Comprar excelentes empresas e mantê-las ao longo da turbulência é o que dá força ao rendimento composto. Os altos e baixos de mercado acontecerão sempre, mas no longo prazo a cotação da ação irá refletir a riqueza que a empresa cria.

Separar o ruído da realidade dos negócios, não ser guiado pelas emoções e manter a disciplina executando uma filosofia de valor bem pensada e testada pelo tempo, permite-nos tomar partido destas crises aproveitando para comprar qualidade a desconto.