Cookies

O nosso website utiliza cookies para melhorar a sua experiência de utilização.

Saber mais

Concordo

Saber mais

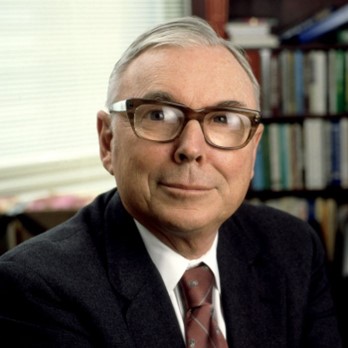

Charlie Munger faleceu no dia 28 de novembro, apenas 33 dias antes do seu 100º aniversário.

Embora nascido e criado em Omaha, ele viveu 80% da sua vida noutro lugar. Consequentemente, só em 1959, quando ele tinha 35 anos, é que o conheci. Em 1962, ele decidiu enveredar pela gestão de patrimónios.

Três anos mais tarde, disse-me – corretamente! – que eu tinha cometido um erro estúpido ao comprar uma posição maioritária na Berkshire. Mas, assegurou-me ele, uma vez que o mal já estava feito, ele iria dizer-me como corrigir o erro.

Notem que, no que vou contar de seguida, nem Charlie nem a sua família tinham um cêntimo investido na pequena parceria de investimento que eu geria na altura e cujo dinheiro eu tinha investido na aquisição da Berkshire. A juntar a isto, nenhum de nós esperava que Charlie viesse alguma vez a possuir uma única ação da Berkshire.

Ainda assim, em 1965, Charlie aconselhou-me: “Warren, esquece comprar outra empresa como a Berkshire. Mas já que controlas a Berkshire, junta-lhe negócios excecionais comprados a preços sensatos e desiste de comprar negócios medianos a preços excecionais. Por outras palavras, abandona tudo o que aprendeste com o teu herói, Ben Graham. Isso só funciona em pequena escala.” Com muitas recaídas da minha parte, segui as instruções de Charlie.

Muitos anos mais tarde, Charlie tornou-se meu sócio na gestão da Berkshire e, repetidamente, me devolveu à sanidade quando os meus velhos hábitos regressavam à superfície. Até à sua morte, Charlie manteve este papel e nós, juntamente com todos aqueles que investiram cedo connosco, acabamos muito melhor do que o Charlie e eu alguma vez sonhamos ser possível.

Na realidade, Charlie foi o “arquiteto” da Berkshire atual e eu fui o “empreiteiro” responsável pela construção da sua visão.

Charlie nunca reclamou crédito pelo seu papel de criador. Ao invés disso, permitiu que fosse eu a receber os aplausos e elogios. De uma certa forma, a sua relação comigo era, parte irmão mais velho, parte pai carinhoso. Mesmo quando ele sabia que estava certo, dava-me rédea livre e, quando eu fazia asneira, nunca – nunca – me recriminava.

No mundo físico, ligam-se os grandes edifícios aos seus arquitetos e aqueles que deitaram o betão ou instalaram a caixilharia são rapidamente esquecidos. A Berkshire tornou uma enorme empresa. Embora eu tenha sido, desde há muito, o encarregado da equipa de construção, Charlie será sempre o arquiteto.

Charlie Munger ficou conhecido por ser o braço-direito de Warren Buffett e desempenhar o cargo de Vice-Presidente da Berkshire Hathaway ao longo dos últimos 45 anos.

No entanto, para quem o conhece bem, é um intelectual independente com uma abordagem de pensamento multidisciplinar. Essa sua abordagem resulta do facto de ter sido treinado como meteorologista durante a segunda guerra mundial, de se ter formado em direito em Harvard, de ter acumulado muita experiência a gerir negócios e de se ter dedicado ao estudo profundo da psicologia, economia, física, biologia e história. O conhecimento acumulado em diversas áreas permitiu-lhe desenvolver um sistema de modelos mentais múltiplos para facilitar a compreensão e resolução de problemas complexos.

Charlie Munger e Warren Buffett conheceram-se apenas em 1959, apesar de Munger ter trabalhado na mercearia do avô de Buffett quando era jovem. Daí em diante mantiveram-se em contacto e, no início da década de 60, a conselho de Buffett, deixou o exercício da advocacia para se concentrar na gestão de investimentos. Entre 1962 e 1975, geriu a sua própria sociedade de investimentos com uma rentabilidade anualizada de 19,8% (o indíce S&P teve retorno anualizado de 5% no mesmo período). Em meados da década de 70 Munger juntou-se a Buffett na Berkshire Hathaway e em 1978 assumiu o cargo de Vice-Presidente.

Warren Buffet já referiu publicamente, por diversas vezes, que Munger teve uma grande influência na filosofia de investimento da Berkshire Hathaway. Em 1989, na carta anual aos acionistas escreveu o seguinte: “(…) Eu poderia enumerar outros exemplos de compra de ativos simplesmente porque cotavam a preços muito atrativos, mas estou certo que já perceberam o que queria dizer: é muito melhor comprar um negócio excecional a um preço razoável do que comprar um negócio razoável a um preço excecional. O Charlie percebeu isso cedo; eu demoro mais tempo a aprender. Mas agora, quando compramos empresas ou simples participações, procuramos negócios excecionais geridos por equipas de gestão de grande nível”.

Em 2005 foi lançado o livro “Poor´s Charlie´s Almanack”, editado por Peter Kaufman, com o objetivo de reunir discursos, apresentações e a abordagem multidisciplinar de pensamento de Charlie Munger. Para quem pretende ficar a conhecer melhor Charlie Munger, a leitura deste livro é altamente recomendada.

Charlie Munger foi também conhecido pela originalidade do seu pensamento e frequentemente citado sobre uma enorme diversidade de temas. Destacamos algumas daquelas que nos parecem ser as suas melhores reflexões:

Quando questionado acerca de Ben Graham, considerado o pai do investimento em valor, Munger afirmou, “Eu não adoro o Ben Graham e as suas ideias como o Warren. É preciso notar que, para Warren – que descobriu Graham muito novo e depois foi trabalhar para ele – as ideias de Graham mudaram a sua vida, e ele passou muita da sua juventude a “adorar” o mestre de perto. Mas devo dizer, Ben Graham tem muito que aprender, como investidor. As suas ideias de como avaliar empresas foram muito influenciadas pela Grande Depressão, que quase o destruiu, e ele teve sempre um pouco de receio do que o mercado lhe poderia fazer. Deixou-o com uma réstia de medo para o resto da vida e todos os seus métodos foram criados para manter esse medo à distância.

Não acho que Ben Graham fosse tão bom investidor como Warren ou até como eu. Comprar aquelas ações baratas, estilo ponta de charuto, (empresas com um potencial de crescimento limitado, que transacionam a uma fração do preço que valeriam numa liquidação) era uma armadilha e uma ilusão e nunca funcionaria com as quantias de dinheiro com que trabalhamos atualmente. Não se consegue fazer aquilo com biliões de dólares, nem sequer com muitos milhões de dólares. Era, no entanto, muito bom escritor e muito bom professor e era um homem brilhante, um dos pouco intelectuais – talvez o único intelectual – no mundo dos investimentos na altura.”

“No longo prazo, é difícil para uma ação conseguir um retorno superior ao do negócio que lhe está subjacente. Se o negócio ganha 6% ao ano ao longo de 40 anos e o mantiver em carteira esses 40 anos, não vai conseguir um retorno muito diferente 6% - mesmo que compre o negócio com um grande desconto. Por outro lado, se um negócio ganha 18% ao ano ao longo de 20 anos, mesmo que pague um preço elevado, vai conseguir um bom resultado.”

“Em média, apostar na qualidade do negócio é melhor que apostar na qualidade da equipa de gestão. Por outras palavras, se tiver que optar por uma coisa, aposte no negócio e não no brilhantismo do gestor.”

“Ao longo da minha vida nunca conheci uma pessoa especialista num determinado tema que não passe uma boa parte do seu tempo a ler - nem uma, zero. Ficariam admirados com a quantidade de tempo que eu e Warren passamos a ler. Os meus filhos riem-se de mim. Pensam que sou um livro com duas pernas coladas”.

“Passa cada dia a tentar ser um pouco mais capaz do que eras quando acordaste. Dia após dia, e no fim da jornada, se viveres tempo suficiente - como a maior parte das pessoas - vais obter da vida aquilo que tu mereces.”

“Todos nós estamos a aprender, modificar ou eliminar ideias a toda a hora.” Eliminar rapidamente as tuas ideias no momento certo é uma das qualidades mais valiosas que podes adquirir. Deves sempre obrigar-te a considerar os argumentos contrários.”

“Vejo constantemente pessoas a subir na vida que não são as mais inteligentes, e por vezes nem as mais diligentes, mas que são autênticas máquinas de aprendizagem. Eles vão para a cama todos os dias mais capazes do que quando acordaram e como isso ajuda, particularmente quando tens um longo horizonte temporal à tua frente.”

“Não conheço ninguém que tenha aprendido, com grande rapidez, a ser um grande investidor. Warren ampliou muito o seu círculo de competências e é melhor investidor no período em que eu o conheço, e eu também. O segredo é aprender sempre. Temos que gostar do processo de aprendizagem”

Para tomar melhores decisões, Munger utilizava frequentemente aquilo a que ele chamava uma “treliça de modelos mentais”.

“Devemos conhecer as grandes ideias de cada uma das grandes disciplinas e utilizá-las rotineiramente – todas, não apenas algumas.”

“Temos de ter modelos na cabeça. E temos de arrumar as nossas experiências- diretas e vicárias – nesta treliça de modelos. Já repararam, com certeza, nos estudantes que tentam apenas decorar aquilo que estão a aprender. Esses falham na escola e na vida.”

Uma das ideias que tive, que não se encontra em nenhum livro, é que o “efeito lollapalooza” acontece quando duas ou três tendências operam simultaneamente na mesma situação. Concluí que isto não é linear.”

“Uma noção muito útil é que a melhor e mais prática sabedoria é a sabedoria elementar académica. Mas há uma condição essencial: Temos que pensar de uma forma multidisciplinar.”

“Por alguma razão, cresci, desce muito cedo, com uma mente multidisciplinar. Não suportava contentar-me com uma pequena ideia na minha disciplina, quando, do outro lado da cerca, havia uma ideia enorme noutra disciplina. Portanto, agarrei todas as grandes ideias que realmente funcionam.”

“Parte da razão por que tive um pouco mais de sucesso do que a maioria das pessoas é que eu sou muito bom a destruir as minhas próprias ideias. Descobri muito cedo na minha vida que isto seria muito útil e aperfeiçoei esta habilidade ao longo de todos estes anos. Fico muito satisfeito quando consigo destruir uma ideia na qual trabalhei com afinco durante um longo período de tempo. A maioria das pessoas não o consegue.”

“Todos nós estamos constantemente a aprender, modificar ou destruir ideias. A destruição rápida das nossas ideias, no tempo certo, é uma das mais valiosas qualidades que podemos adquirir. Temos de nos forçar a aceitar os argumentos do outro lado.”

"Muitas pessoas com QI´s elevados são investidores terríveis porque tem temperamentos péssimos. E por isso é que ter um certo tipo de temperamento é mais importante do que ter muita capacidade intelectual. Tu necessitas de manter as tuas emoções básicas irracionais sobre controlo. Tu precisas de paciência, disciplina e da capacidade de aguentar perdas e momentos adversos sem perder a cabeça. Também é necessário ter a capacidade de manter a calma em momentos de sucesso. “

“Se não tens a capacidade para aguentar recuos de mercado de 50% duas ou três vezes por século, não tens as características necessárias para investir em ações e mereces os resultados medíocres que vais obter.”

“Nem o Warren nem eu somos suficientemente inteligentes para tomar decisões sem tempo para pensar. Decidimos rapidamente, mas porque já passamos muito tempo a preparar-nos, lendo sossegadamente.”

Em 1995, na Universidade de Harvard, Charlie Munger deu uma palestra que é considerada por muitos uma obra prima a explicar a forma como os humanos se comportam. A palestra “The Psychology of Human Misjudgement”, traduzida livremente como “A Psicologia dos Erros de Julgamento Humanos”, está disponível no YouTube.

Nesta palestra, Munger explica o seu conceito original de finanças comportamentais, que hoje em dia são um campo de estudo independente. Também destaca a importância de reconhecer padrões para determinar o comportamento humano, tanto racionalmente como irracionalmente. Partilha ainda a sua lista de vinte e cinco causas de erros de julgamento humanos, que contém observações originais, perspicazes e contraintuitivas.

Em 2005, dez anos após a palestra na Universidade de Harvard, com 81 anos, Charlie Munger fez uma revisão e expandiu o seu trabalho original porque considerava que nessa altura o seu conhecimento tinha aumentado. O facto da sua vida já não ser tão agitada dava-lhe a oportunidade de apresentar um trabalho revisto e não falar apenas com algumas notas de bolso.

“É uma ideia tão simples. É a regra de ouro, por assim dizer: queremos entregar ao mundo aquilo que queremos comprar, se estivéssemos do outro lado. Não há melhor ética, na minha opinião. De uma forma geral, as pessoas que tenham esta ética, vencem na vida e não ganham apenas dinheiro ou honras. Ganham o respeito, a confiança merecida das pessoas com que lidam. E é um prazer enorme quando as pessoas confiam em nós.”

“Não há melhor professor que a História se quisermos prever o futuro… existem respostas que valem biliões num livro de História de 30 dólares.”

“Lembrem-se que, só porque as outras pessoas concordam ou discordam de nós que não nos torna certos ou errados – a única coisa que interessa é se a nossa análise e julgamento estão certos.”